与过去几个季度中看到的许多趋势相比,这是一种逆转,戴尔和HPE占有巨大的市场份额,但发展方式略有不同。在本文中,我们将讨论IDC 2020年第3季度的服务器跟踪报告,并显示该季度的数字与行业叙述并不符。

IDC 2020年第3季度的全球服务器跟踪报告

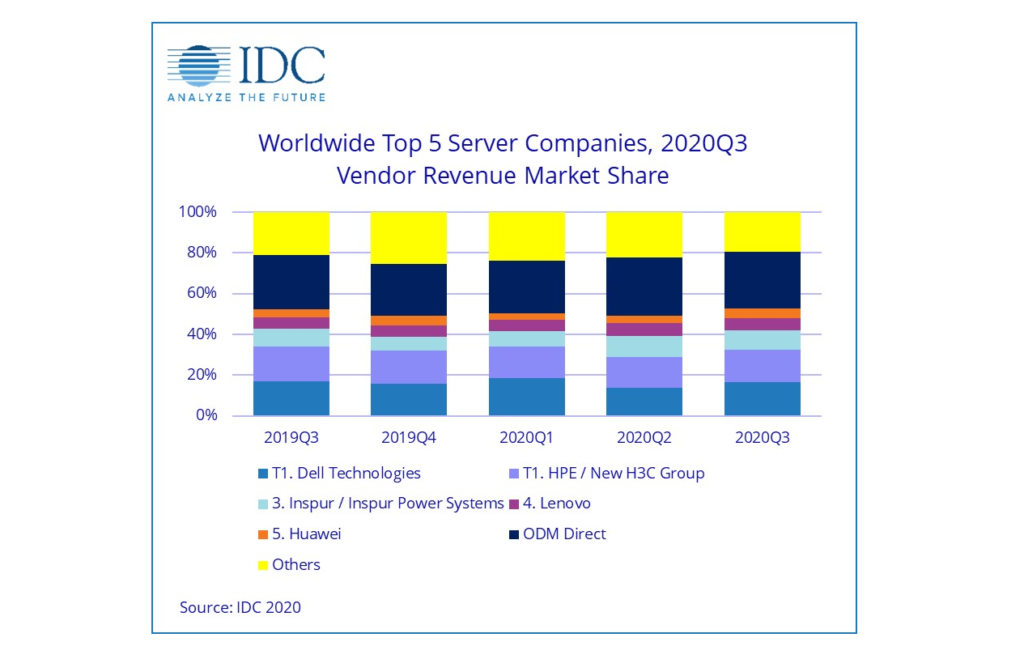

首先,我们通常来看收入,以下是按供应商分类的收入数字:

服务器行业收入年比年同比增长2.2%,按季度计算,戴尔增长超过4亿美元,而HPE相对持平。IBM上个季度收入接近$1.45B,但仍排在联想和华为之后。与往常不一样的是,我们看到ODM和剩余市场数量这季度下降了一次。浪潮这季度的收入减少了超过4亿美元,但其第二季度的收入为$1.43B,这仍然是一个巨大的上升趋势。

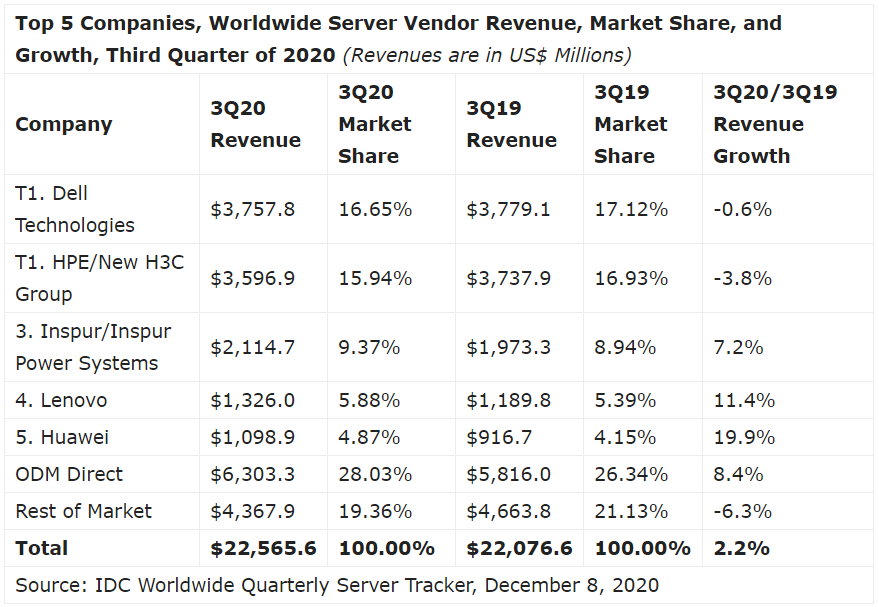

当然,收入仅能说明问题的一部分,我们还需看出货量:

在这里,我们看到了一些非常不同的趋势。

戴尔EMC年比年基本持平,戴尔2020年Q2的出货量仅为432,556,而HPE则为456,642。戴尔的数字在2019年和2020年的同一季度实际上持平。HPE收入和出货数量均有所下降,但仍稳居第二位。

浪潮(Inspur)的出货量较低,但收入较高,我们将在下一部分中进一步阐述,这意味着Inspur有较高的平均售价。联想(Lenovo)的销量下降,但收入是增长的。在2019年,联想似乎已经出售了许多低端低价的服务器,这虽然推高了销量但却牺牲了平均售价(ASP)。随着IBM和Supermicro退出名单,华为取得了长足的进步。我们还注意到,ODM Direct表现非常出色,而其他市场(“Rest of Market”)类别的季度表现却是疲软的。

年度和季度服务器平均售价变动

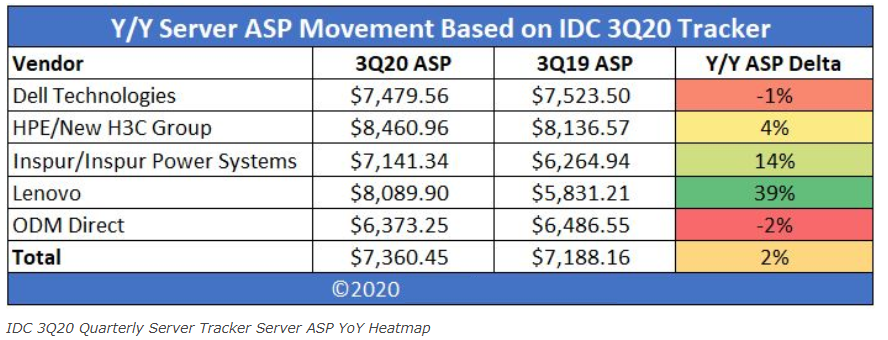

当我们查看年度平均销售价格(ASP)表现时,我们可以看到一些重大变化:

在这里我们可以看到,戴尔的ASP受到了比较小的冲击,但能够产生更高的销量。这尤其令人印象深刻,因为我们现在还处于英特尔至强产品周期的后期。IDC确实指出,AMD EPYC服务器的销售增长比较强劲。

同比增幅最大的也许是联想。同样,这可能与联想在2019年在较低ASP服务器上进行大量销售有关。这些数字和我们对联想的预期是一致的。

有人会注意到我们这里没有华为。这仅仅是因为我们从来就只跟踪了自开始本系列以来一直排在榜单上的四大巨头(戴尔,HPE,浪潮和联想)。华为有时不在此列表中。

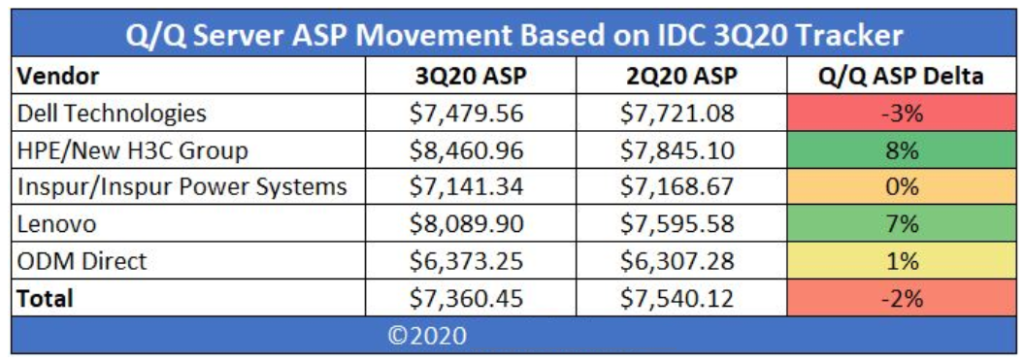

以下是季度数字:

从季度数据来看,我们看到Dell EMC将更多精力投入到低成本服务器中。戴尔EMC不仅看到其平均售价下降了约3%,而其竞争对手则上涨了0-8%,而且即使是整个大市场,其季度销售额也仅下降了约2%(尽管同比增长了2%)。

HPE的平均售价大幅增加,有助于抵消出货量下降的影响。有趣的是,过去一年左右,我们通过渠道购买的HPE产品的价格上涨了,并且我们已停止订购尽可能多的HPE产品,因此这感觉很合理。

联想(Lenovo)还提高了定价,以使其现在的平均售价高于戴尔(Dell),这在一段时间内还没有实现。戴尔(Dell)经常吹嘘其服务器相比其他品牌产品是佼佼者,但就其20年第三季度平均销售价格而言,Dell实际上仅比行业平均水平高出约1.6%。确实,虽然联想(Lenovo)从第二季度的比行业平均水平高不到1%上升到更高的水平,但戴尔(Dell)的水平却低于上一季度的平均水平。

逆转趋势

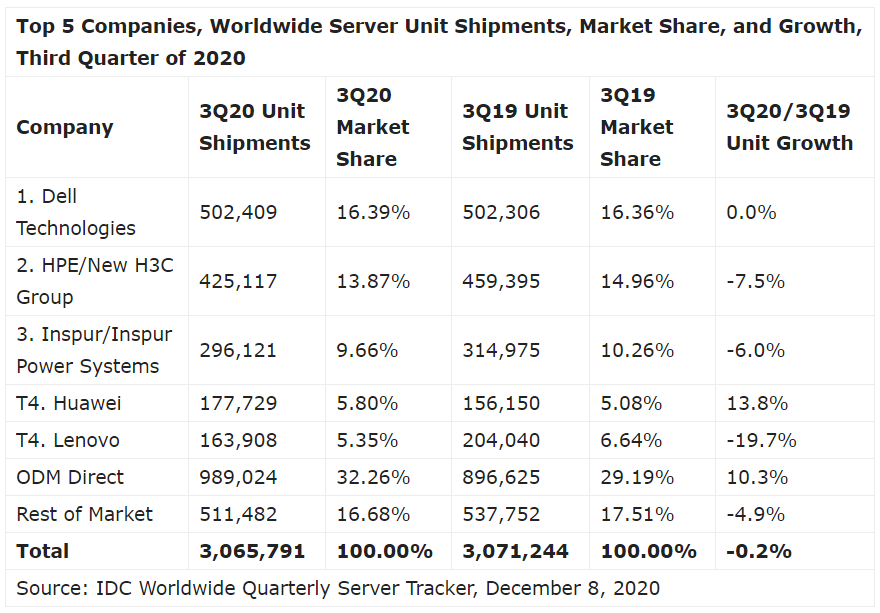

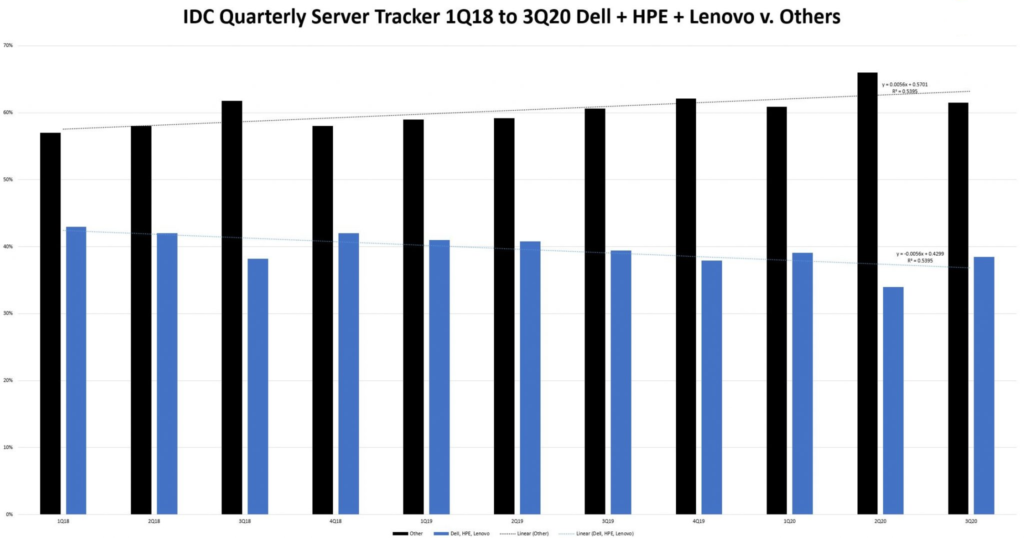

我们更多地关注那些拥有更多专有管理解决方案并作为其价值主张的一部分的大公司的道路。在四大供应商(戴尔,惠普,浪潮和联想)中,戴尔,惠普和联想都具有比我们在浪潮,超微和其他服务器上通常看到的更丰富的管理组件。正如我们在许多ODM Direct和其他市场类别中看到的那样,那些没有大型管理组件的公司倾向于依赖更多的行业标准工具。尽管这并不是一个完全明确的区分,但这是我们许多季度之前所做的描述。如下表所述:

正如你所看到的,戴尔,HPE和联想的组合条柱(蓝色)随着时间的推移稳步下降,因为整个行业从更具专有性的供应商转到别的类别的供应商。最新的季度实际上更类似于这些公司在19年第3季度/第4季度所拥有的份额,总的份额约为38%。20年Q2两家公司仅占34%的市场份额,为历史最低点。

ODM Direct和“其他”类别并不全部是一些一年只做几亿美元的小公司,其实,一些著名的ODM Direct参与者(例如Wiwynn)的年销售额约为$5.8-6B,如果单独计算的话,它们在这些图表上将领先于Lenovo,他们保持低成本以竞争低利润业务。Wiwynn拥有仅约550名员工,每年运营$5B的服务器业务,产品出售给Facebook和Microsoft等大型公司。随着工作负载集中到云和超大规模客户端,交易量从传统厂商转移到了Wiwynn,QCT,Inspur等厂商,这就是为什么我们看到趋势线分歧的原因。这也是使戴尔(Dell)本季度增长4亿美元而令人印象深刻的原因。

小结

总体而言,这些都是行业中一些很酷的趋势。我们正准备在2021年迎来激动人心的第一季度(期待AMD Milan)和第二季度(英特尔Ice Lake),以及一系列其他架构的问世。在竞争方面,我们赞赏IDC在新闻稿中分享了一些关于芯片的愿景:“运行AMD CPU的服务器的全球收入同比增长112.4%,而基于ARM的服务器的收入同比增长430.5%,尽管他们原来的收入基础很小。”