考虑基础设施时,超大规模运算和云构建者谈论的是兆瓦、服务和存储的混合,以及在一兆瓦功率下提供的总容量。当然,他们还会思考预算,因为实际上资金投入是推动世界运转的动力。

我们像其他人一样关注性能、插槽和功耗,但更注重收入。因为收入是绩效评估的标准。因此,在两年没有看到IDC或Gartner的服务器追踪数据后,当我们本周在Google上搜索服务器预测时,出乎意料地发现了这一页,其中包含从2022年到2027年的大量数据。于是,我们拿出了可靠的Excel电子表格,并开始进行研究。

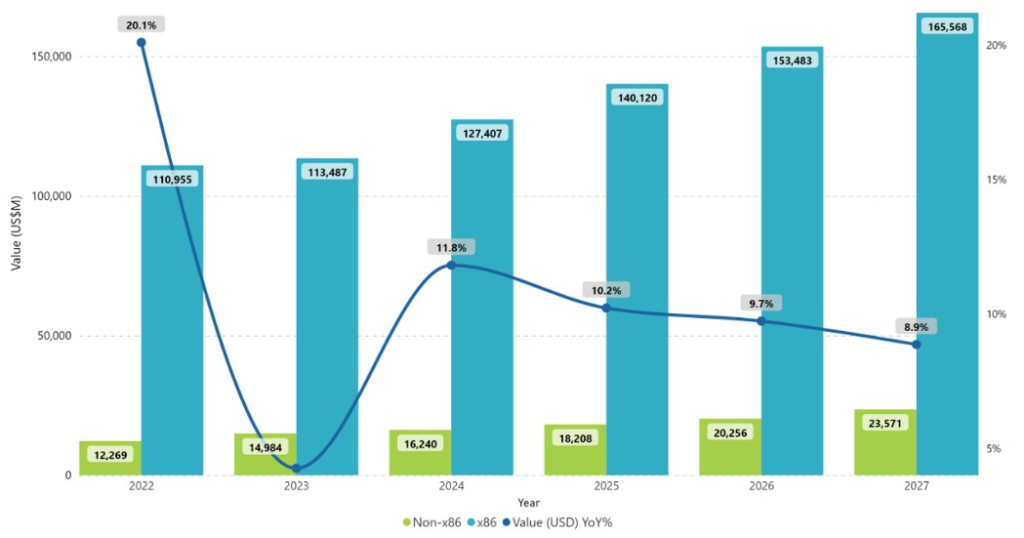

以下是IDC的图,展示了从2022年开始的全球服务器收入数据,以及2023年至2027年的预测:

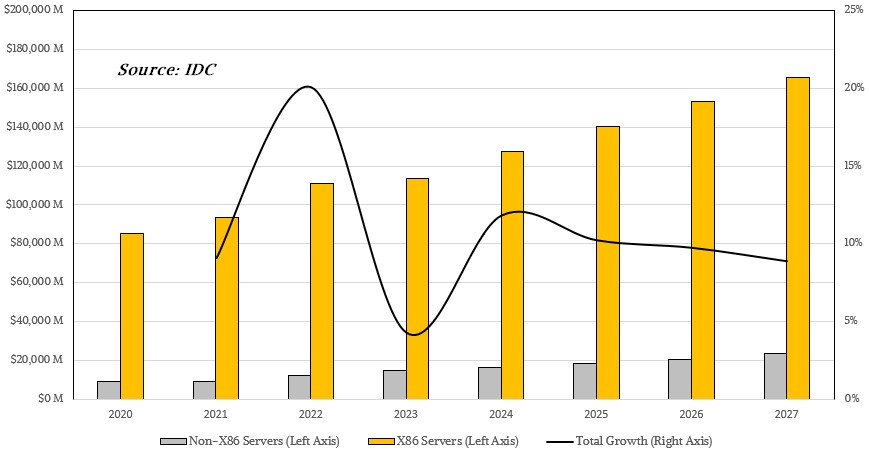

我对这个图不太满意,因为IDC在增长率上使用了第二个Y轴,这在视觉上看起来像是趋近于零,但实际上是4.3%的增长率。我们重新制作了图,并将去年的数据从2021年添加到了数据中:

以下是实际数据的表格形式:

这一数据集不仅呈现了服务器收入和未来五年的预测,还将X86和非X86服务器予以区分。在过去的十年里,这对很多人来说可能显得相当乏味,因为大约三分之二的非X86设备包括了IBM的Power Systems和System z大型机销售,其余则是其它专有机器和Arm服务器的混合。但随着超大规模运算和云构建者中Arm服务器的崛起,非X86业务变得愈发有趣。未来十年内,随着RISC-V设备逐渐普及,这种趋势将继续。因此,这并不是一种像你可能想象的那样过时的思考方式。

实际上,我们从IDC的服务器追踪器中获得了IBM System z和Power在2020年的收入数据,为48.8亿美元,这意味着在非X86类别中,Arm/其它占据了剩余的38.7亿美元。如果我们对IBM的产品未来做一些假设,例如2021年和2022年进行Power10和z16机器的升级周期,然后在2025年进行Power11和z17的升级周期,以及由于Power或z处理器中的计算量增长速度超过OLTP和其它计算需求而导致的普遍下降,那么我们可能会得到IBM服务器硬件销售逐渐下降的情况,从2020年的将近50亿美元下降到2026年可能是35亿美元,2027年可能是33亿美元。如果我们这样做,并使用基准IDC数据,那么非X86业务中的Arm/其它部分将以非常健康的速度增长,再次取决于超大规模运算和云构建者的大量消费周期,他们无论如何都有一个不可避免的基线消费水平。因此,Arm和RISC-V服务器——我们认为主要是Arm服务器,即使在遥远的未来——将在每年约200亿美元左右。这约占Arm服务器10%的收入份额,与我们在一月份查看的一些Gartner和富国银行数据中提到的20%左右的Arm服务器出货份额并不相同。

由于许多超大规模运算和云构建者正在研发定制Arm服务器CPU和定制AI协处理器,选择范围很广,压力也在那里,不再仅限于使用X86服务器CPU和Nvidia GPU进行AI和其它计算密集型工作。

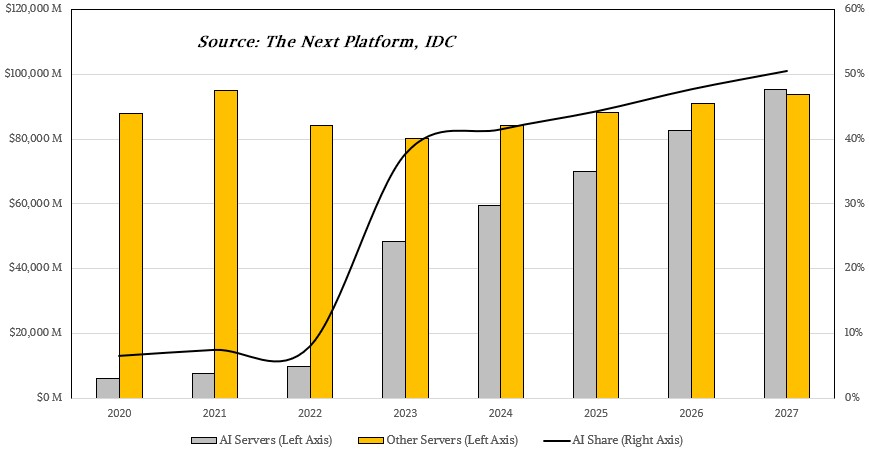

说到这一点,我们真正想了解的是,人工智能服务器的销售情况——主要用于训练,但也用于推理——与其它服务器采购有何不同。此外,我们还想知道通货膨胀对服务器制造商收入的影响,尤其是去年和今年制造商放松控制后的情况。GPU通货膨胀在其中占据了很大比重,因为需求过多而供应不足。

IDC在其报告中提到了以下观点:“通货膨胀对服务器的直接影响在2022年的每个季度都越来越强烈,截至2023年第二季度,年度平均销售价格(ASP)同比增长率升至29%,而出货量在2022年大部分时间都在10几个百分点,到2022年Q4下降到了仅1.4%,在2023年Q1同比下降了10%,目前在2023年Q2下降了19.9%。”

这些是出货量大幅下滑的情况,同时,由于每个节点搭载了四个或八个GPU,使得AI训练和推理节点的价格相当昂贵,每个节点的成本高达数十万美元。因此,AI服务器和非AI服务器需要区别对待,因为它们是市场上的两个截然不同的部分。根据IDC的数据,我们猜测2020年到2027年顶级服务器的收入如下:

我们意识到这里有一些猜测,但我们认为这是未来发展的形势,以及近年来正在发生的事情。

总的来说,除非有某种因素能够抑制AI模型的增长,或者AI训练和推理的计算成本能够降低,否则我们预测到2026年或2027年,AI计算将占据服务器收入的一半左右,这是一种非零的可能性。

该模型假设非AI服务器收入每年保持温和的类似GDP的增长率,这是在2022年开始的11.2%的相当陡峭的下降后,2023年仅减少5%。它还假设在2022年到2023年之间,AI服务器的收入将近五倍激增,然后在2024年保持相当健康的稳定状态增长,达到20%左右,逐渐减缓至2027年的15%。我们并没有强行推动AI服务器的增长,而是假设了类似我们过去所见的温和的增长/消费周期,然后剩下的一切都是为AI服务器保留的。

因此,当前所发生的这场革命就在眼前。随着Nvidia GPU供应量的增加和价格的下降,以及其它品牌的GPU和其它类型的加速器进入市场并逐渐形成规模效应,一切都将逐渐趋于平稳并逐渐正常化。也许。这一过程将在全新的层面上发生。

现在有一个问题:全球对AI的需求会是多少?我们承认,预测四五年后的需求确实非常困难。如果AI加速器仍然供不应求,价格保持高位,那么收入也将保持在高水平。如果产量翻倍或翻三倍,价格将减半或减少三分之二,但收入可能仍然保持一致。这是我们的观点,供大家讨论。

显然,当涉及到毛利润率时,没有公司愿意通过增加产量来解决问题。然而,激烈的竞争,就像Nvidia所经历的那样,往往迫使公司采取这种措施。

从1985年到2000年,RISC/Unix机器以及互联网技术的兴起,以及对大型机和专有小型计算机的积极更替,花了近15年的时间,才达到了服务器收入的45%的份额。而从2010年到2025年或2011年到2026年,无论你如何称呼这段时间,AI服务器可能需要同样的时间,在全球服务器收入中占据45%的份额。而且AI工作负载可能会替代或增强你能想到的几乎所有类型的应用。